昨年、世界の産業界でデジタル化が加速したことで、対面での交流がない世界でもビジネスを継続できるようになった。しかし、ビジネスをバーチャルに体験させることは素晴らしいことだが、デジタル化は、消費者との積極的で健全な関係を育もうとするブランドにとっては、出発点に過ぎない。

これは、歴史的に消費者と比較的受動的な関係を維持してきた金融サービス企業には特に関係が深い。特に、従来型の銀行が顧客体験を向上させる必要性を訴え続けている中、業務を継続したからといってブランド・ロイヤルティが保証されるわけではないからだ。最近のデジタル・バンキング・レポートでは、伝統的な銀行に対する消費者の信頼が後退し続けていることを認めており、認知度が鍵となる。昨年の広告費削減も、消費者の認知度を低下させる一因となっている。

金融サービス業界のマーケティング担当者に求められることは、他の業界と何ら変わりはない。しかし、一部の金融サービス企業にとって、それは先入観を克服し、既存の体験のバーチャルな複製以上のものを提供することを意味する。

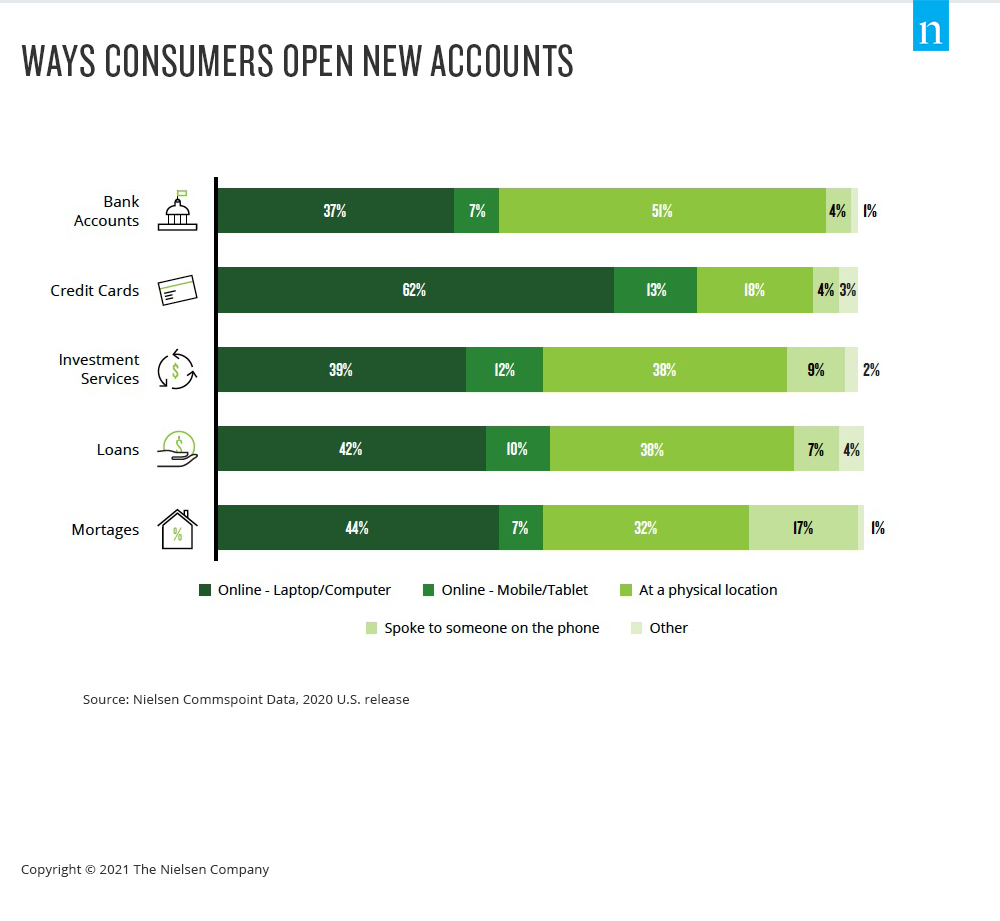

パンデミック以前から、アメリカ人の55%がデジタル・バンキングサービスを利用していると回答しており、40歳以上の消費者の利用率は過去3年間で11%増加している。また、ニールセン・コムポイントのデータによると、クレジットカードや新規銀行口座開設など、消費者がほとんどの金融商品を入手する方法はオンライン・チャネルが主流になりつつある。

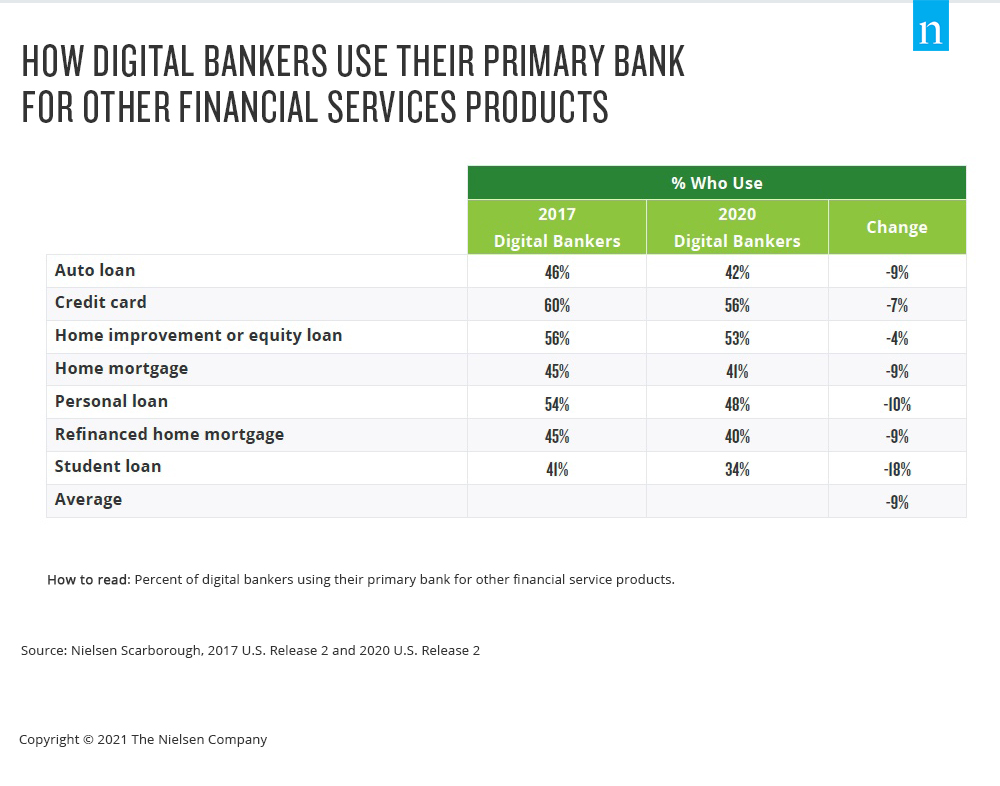

デジタル化が進む中、金融サービスの消費者が、金融サービスのニーズについて、主要な銀行ではなく、新たな企業に引き寄せられる傾向が強まっているというマイナス面もある。多くの人々にとって、銀行は不動の金融サービス機関であるが、伝統的な銀行と消費者の関係は何年も前から分断されつつある。ニールセン・スカボローのデータによると、米国の銀行顧客のうち、銀行を主要な金融サービス・プロバイダーと考えている人は半数以下であり、その数は減少傾向にある。さらに、消費者は住宅ローンやクレジットカードのような金融サービス商品について、主要銀行を利用する傾向がますます弱まっている。

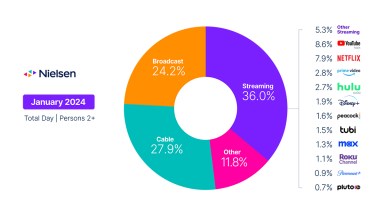

テック主導の民主化は、銀行と顧客の関係を分断する要因となっている。実際、デジタル・バンカーは非デジタル・バンカーに比べ、付随的な金融サービスのニーズに対して主要銀行を利用する割合が20%低い。金融サービスにおける非従来型プレーヤーの増加は、ビデオストリーミング分野への新規参入と同じ効果をもたらす。選択肢が増えるということは、消費者がより多くのことを調べ、試してみることを意味する。この選択肢と、金融サービス機関と消費者との関係が歴史的に受動的なものであったことを組み合わせると、声高なマーケティング活動を伴う新たな商品やサービスの参入が、多くの場合、人々の考え(ニールセンについて )を変えるために必要なすべてとなる。

つまり、デジタル・サービスに対する消費者の需要が高まる一方で、従来型のバーチャル体験では、その機会を十分に捉えることができないということだ。習慣や嗜好が変化した世界に直面し、先頭を走っている金融サービスのマーケターは、有意義な方法で顧客と関わり、親近感とつながりを構築する常時オンのマーケティング戦略に注力している。

その他の洞察については、当社の「金融サービス・マーケティング担当者のための進化する顧客関係」レポートをダウンロードしてください。